Sub Topik

Pernahkah anda mendengar istilah “compounding“? Dalam dunia pengurusan kewangan atau dunia kewangan secara umum, ‘compounding’ atau faedah berganda (atau pulangan berganda) adalah salah satu konsep yang cukup berkuasa. Ia digelar sebagai “keajaiban kelapan dunia” (8th wonder of the world) oleh Albert Einstein kerana potensinya untuk menggandakan wang dengan berlipat kali ganda. Namun, ramai di luar sana masih kurang memahami kuasa ‘compounding’ sebagai kunci kepada kestabilan kewangan dan kekayaan dalam jangka panjang.

Dalam artikel ini, kita akan mengupas apa itu compounding, bagaimana ia berfungsi, dan bagaimana anda boleh memanfaatkannya dalam simpanan dan pelaburan. Mari kita mulakan dengan memahami asasnya.

Apa Itu Kuasa ‘Compounding’?

Secara mudah, compounding berlaku apabila pulangan (faedah atau keuntungan) yang diperoleh daripada simpanan atau pelaburan anda “berlipat ganda” dengan menambah kembali kadar pulangan yang diperoleh kepada jumlah modal asal. Ini bermaksud, anda bukan sahaja mendapat faedah daripada modal asal tetapi juga daripada faedah yang telah terkumpul sebelum ini.

Contohnya, jika anda menyimpan RM1,000 dalam akaun simpanan dengan kadar pulangan (faedah atau keuntungan) 5% setahun, selepas tahun pertama anda akan mendapat RM50 sebagai pulangan. Pada tahun kedua, kadar pulangan 5% akan dikira berdasarkan RM1,050 (modal asal + faedah tahun pertama), dan bukannya RM1,000 sahaja. Ini menyebabkan jumlah simpanan anda terus bertambah dengan lebih pantas setiap tahun; tetapi dengan syarat hasil pulangan ini tidak dibelanjakan dan terus disimpan supaya ia boleh terus berkembang untuk kadar faedah atau pulangan pada tahun seterusnya.

Bagaimana ‘Compounding’ Berfungsi?

Terdapat dua faktor utama yang menentukan keberkesanan ‘compounding’:

- Masa

Masa adalah elemen paling penting dalam ‘compounding’. Semakin awal anda bermula, semakin besar manfaatnya. Ini kerana ‘compounding’ memerlukan masa untuk berkembang.

- Kadar Pulangan

Semakin tinggi kadar faedah atau pulangan pelaburan, semakin cepat wang anda akan bertambah. Namun, ini juga bermakna risiko pelaburan perlu diurus dengan baik.

- Mari kita lihat contoh mudah:

Berikut adalah perbandingan antara menyimpan dengan kadar pulangan 5% setahun secara kompaun dan menyimpan tanpa sebarang pulangan:

- Senario 1: Menyimpan RM10,000 dengan Kadar Pulangan 5% Setahun (Kompaun)

Dalam tempoh 10 tahun, jika anda menyimpan RM10,000 dengan kadar pulangan 5% setahun secara kompaun, simpanan anda akan berkembang kepada sekitar RM16,470. Ini berlaku kerana setiap tahun anda bukan sahaja mendapat pulangan daripada modal asal, tetapi juga daripada keuntungan yang telah terkumpul.

Jika simpanan tersebut dibiarkan selama 20 tahun tanpa diusik, jumlahnya akan meningkat kepada sekitar RM27,126. Ini menunjukkan bagaimana pulangan kompaun berfungsi untuk menambah nilai simpanan anda secara lebih besar dari masa ke masa, terutamanya apabila tempoh simpanan menjadi lebih panjang.

Dengan kata lain, semakin lama anda menyimpan, semakin tinggi jumlah keseluruhan yang anda dapat hasil daripada keuntungan yang bertambah-tambah setiap tahun.Jumlah akhir selepas 20 tahun meningkat kepada RM27,126, dengan keuntungan yang lebih ketara hasil daripada kesan kompaun yang bertambah dari tahun ke tahun.

Perbandingan: Simpan RM500 Sebulan dengan Kadar Pulangan 5% Setahun VS Simpan Tanpa Pulangan

- Simpanan RM500 Sebulan dengan Kadar Pulangan 5% Setahun (Kompaun)

Jika anda menyimpan RM500 setiap bulan selama 30 tahun (umur 25 hingga 55 tahun) dengan kadar pulangan purata 5% setahun, jumlah simpanan anda akan berkembang menjadi kira-kira RM416,129. Kesan pulangan kompaun menjadikan nilai simpanan anda bertambah secara signifikan kerana keuntungan setiap tahun turut menghasilkan pulangan tambahan.

- Simpanan RM500 Sebulan Tanpa Kadar Pulangan (Simpan di Rumah)

Jika anda menyimpan RM500 setiap bulan selama 30 tahun tanpa sebarang pulangan (contohnya, simpan di rumah), jumlah simpanan anda hanya akan menjadi RM180,000, iaitu jumlah keseluruhan wang yang disimpan sepanjang tempoh tersebut.

Perbezaan

Simpanan dengan Kadar Pulangan 5% menghasilkan jumlah RM236,129 lebih tinggi berbanding simpanan tanpa pulangan.

Ini menunjukkan kepentingan memanfaatkan kesan kompaun dalam jangka panjang, di mana keuntungan ke atas simpanan anda membantu meningkatkan jumlah simpanan secara berlipat kali ganda. Lihat graf yang menunjukkan gambaran lebih jelas perbandingan ini:

Simpanan atau Pelaburan: Mana Lebih Baik?

Kuasa ‘compounding’ boleh diaplikasikan sama ada melalui simpanan atau pelaburan, tetapi terdapat perbezaan penting:

- Simpanan

Akaun simpanan seperti akaun simpanan bank atau sijil simpanan tetap memberikan faedah yang rendah tetapi risiko juga rendah. Ia sesuai untuk mereka yang mencari kestabilan dan kecairan (liquidity) di mana wang boleh diambil bila-bila masa diperlukan.

- Pelaburan

Pelaburan seperti saham, unit amanah, atau hartanah mempunyai potensi pulangan yang lebih tinggi. Walau bagaimanapun, ia juga datang dengan risiko yang lebih besar. Pulangan pelaburan biasanya lebih baik untuk jangka masa panjang.

Sebelum melabur, pastikan anda ada akaun CDS dahulu. Buka dengan CGS International secara online dengan tutorial mudah ini. Klik Sini Untuk Tutorial

Kenapa Anda Perlu Bermula Awal?

Bermula awal memberi anda lebih banyak masa untuk menikmati manfaat simpanan atau pelaburan anda terus bertambah dan berganda (‘compounding’). Untuk mendapatkan pulangan 30 tahun di mana umur persaraan contohnya pada umur 55 tahun, maka budaya menyimpan atau melabur perlu bermula pada umur 25 tahun. Sekiranya anda bermula pada umur 40 tahun, masa untuk pulangan bertambah seiring dengan jumlah penambahan wang secara konsisten setiap bulan adalah cuma 15 tahun sahaja. Oleh itu, waktu bermula yang terbaik adalah seawal usia mungkin. Jika belum bermula, waktu terbaik untuk bermula adalah sekarang.

Bagaimana Untuk Memanfaatkan Kuasa Compounding?

Untuk memastikan anda mendapat manfaat sepenuhnya daripada compounding, berikut adalah beberapa tip:

- Bermula Sekarang

Tidak kira berapa usia anda, lebih baik bermula sekarang daripada tidak bermula langsung. Jangan tunggu sehingga anda mempunyai “jumlah yang besar” untuk mula menyimpan atau melabur.

- Simpan Secara Konsisten

Pastikan anda menyimpan atau melabur secara tetap setiap bulan. Konsistensi adalah kunci dalam mendapatkan hasil maksimum daripada ‘compounding’.

- Pilih Instrumen Yang Sesuai

Pilih akaun simpanan atau pelaburan yang menawarkan kadar pulangan kompetitif. Bandingkan pilihan seperti akaun simpanan biasa, unit amanah, atau dana persaraan.

- Elakkan Mengeluarkan Wang Terlalu Kerap

Setiap kali anda mengeluarkan wang daripada akaun simpanan atau pelaburan, anda mengganggu proses ‘compounding’ untuk wang anda terus berkembang. Simpan wang tersebut untuk tempoh jangka panjang.

- Kaji dan Tingkatkan Pelaburan

Lakukan penilaian berkala terhadap pelaburan anda. Jika ada peluang yang lebih baik dengan risiko yang boleh diterima, pertimbangkan untuk menambah portfolio anda.

- Risiko dan Cabaran Dalam ‘Compounding’

Walaupun compounding kelihatan seperti konsep yang mudah, terdapat beberapa cabaran dan risiko:

- Inflasi

Kadar inflasi boleh menghakis kuasa beli wang anda. Pastikan kadar pulangan simpanan atau pelaburan anda melebihi kadar inflasi.

- Disiplin Kewangan

Ramai orang menghadapi kesukaran untuk menyimpan secara konsisten. Ia memerlukan disiplin dan perancangan yang baik.

- Risiko Pelaburan

Pelaburan yang menawarkan pulangan tinggi biasanya datang dengan risiko. Penting untuk memahami risiko sebelum melabur.

Kesimpulan

Kuasa ‘compounding’ adalah elemen yang luar biasa yang boleh dirancang oleh kita untuk membina kekayaan dan kestabilan kewangan. Dengan bermula awal, menyimpan secara konsisten, dan memilih instrumen kewangan yang sesuai, anda boleh memanfaatkan keajaiban ‘compounding’ untuk masa depan yang lebih cerah.

Ingatlah, masa adalah perkara terpenting anda dalam proses mendapatkan hasil yang terus berganda ini. Jangan tunggu lebih lama untuk memulakan perjalanan kewangan anda. Mulakan hari ini dan saksikan bagaimana wang anda berkembang dengan kuasa ‘compounding’ .

Mula melabur di pasaran Bursa Malaysia, Amerika Syarikat dan produk derivatif Malaysia.

Buka akaun dengan Webull, dapat antara caj brokeraj terendah di pasaran dan pilihan deposit ke perbankan Islam!

Nak tutorial, boleh klik sini.

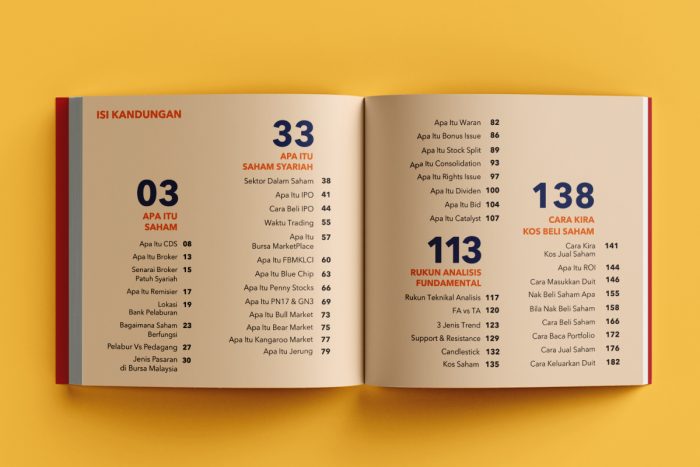

BUKU INI WAJAR DIMILIKI OLEH MEREKA YANG BERANI BERIMPIAN !

Ramai yang nak gandakan duit simpanan dalam saham tapi fikir berpuluh kali. Jadi buku ini adalah step pertama korang. Bila faham isi kandungan buku ini, boleh 99% stay ahead dari orang lain!

Kami juga faham yang 2 sebab utama kenapa anak muda masih belum mula melabur saham adalah sebab TAKUT dan BELUM CUKUP DUIT. Yelah, kita melabur sebab nak ketenangan, bukan nak risau setiap masa.

Sambil kami terlibat dalam pasaran saham, sambil pandaikan orang lain tentang saham.

Terima kasih yang tidak terhingga kepada anda semua yang tak putus-putus menyokong kami dari awal sehingga ke hari ini. Misi kami agar dapat menyebarkan ilmu yang bermanfaat dalam bidang kewangan dan pelaburan.