Sub Topik

Walaupun pahit untuk diterima, tetapi realitinya menyimpan sahaja tidak baik untuk kewangan anda. Tahukah anda bahawa wang kertas mengalami penyusutan nilai setiap tahun?

Sebagai contoh, pada tahun 1990 kita dapat beli sebungkus nasi lemak pada harga RM0.50 sahaja. Pada tahun 2018, kita terpaksa beli sebungkus nasi lemak pada harga RM2.00 bagi nasi lemak yang sama!

Mengapa boleh berlaku sebegini?

Inflasi Adalah Puncanya

Hal ini kerana duit kita semakin berkurang nilainya disebabkan oleh inflasi. Dalam bahasa yang mudah, inflasi membawa maksud harga barang meningkat atau kuasa membeli berkurang.

Kadar inflasi di negara ini secara puratanya adalah pada kadar 3% setahun. Dalam maksud yang pertama iaitu harga barang meningkat, ianya boleh dilihat dalam contoh berikut. Katakan nilai sebungkus nasi lemak pada hari ini bersamaan dengan RM2.

Pada 30 tahun akan datang, harga nasi lemak tersebut akan menjadi RM4.85 pada kadar inflasi 3%.

Akan tetapi, jika inflasi meningkat sehingga 4%, nasi lemak yang sama akan menjadi RM6.49 dalam masa 30 tahun akan datang.

Kuasa Membeli Juga Berkurang

Hal ini juga bermaksud, setiap tahun duit kita menyusut nilainya pada kadar 3%. Sebagai contoh, duit RM100 pada hari ini mempunyai kuasa membeli dengan RM97 pada tahun depan.

Walaupun nombor yang tertera pada wang tersebut masih sama, RM100 tetapi kuasa membeli anda menjadi makin rendah. Ini berlaku kerana peningkatan harga barang seperti yang ditunjukkan dalam ilustrasi nasi lemak di atas.

Wang Disimpan Di Dalam Bank

Simpanan di bank memberikan akan pulangan sekitar 1-2% setahun. Ini sangatlah merugikan kerana semakin banyak anda menyimpan di bank, semakin banyak duit anda yang akan dimamah inflasi. Hal ini dibuktikan melalui ilustrasi berikut:

Katakan anda menyimpan RM100,000 dalam akaun simpanan bank yang memberikan pulangan 2% setahun. Selepas 30 tahun, wang anda akan menjadi RM74,625.70 sahaja. Ini membuktikan bahawa duit anda telah dimakan oleh inflasi dengan begitu banyak.

Sebaliknya, jika wang yang disimpan itu dilaburkan, ianya dapat berkembang dari semasa ke semasa. Dalam merancang pengurusan kewangan kita, salah satu elemen yang penting yang perlu dilihat adalah kadar pulangan pelaburan tersebut dapat mengatasi kadar inflasi.

Pelaburan Dengan Pulangan 7%

Jika anda melabur dalam satu instrumen pelaburan yang memberikan pulangan pada kadar 7%, anda akan melihat wang anda daripada RM100,000 berkembang menjadi lebih besar. Ilustrasi di bawah membuktikannya:

RM100,000 diletakkan ke dalam satu instrumen yang memberikan pulangan 7%. Selepas 30 tahun, pelaburan anda akan berkembang menjadi RM313,614.83! Anda telah berjaya mencatatkan keuntungan sebanyak RM200,000 lebih!

Pelaburan Dengan Pulangan 10%

Mari kita lihat pula bagaimana jika anda mengambil risiko yang lebih tinggi untuk pelaburan yang menawarkan keuntungan yang lebih tinggi. Ilustrasinya seperti berikut.

Walaupun 7% dan 10% tidaklah begitu besar perbezaan dari segi angkanya, tetapi ianya perbezaan yang sangat besar apabila melibatkan pelaburan. Bagi tempoh pelaburan yang sama, dengan keuntungan sebanyak 10%, hasil pelaburan anda menjadi RM718,892.27!

Melaburlah Untuk Mengatasi Inflasi

Jadi sebagai seorang pelabur yang bijak, anda perlulah mengoptimumkan peluang pelaburan anda. Ini kerana, jika anda hanya menyimpan duit sahaja, ianya akan dimakan oleh inflasi. Sebaliknya jika anda melabur, duit dapat berkembang menjadi lebih banyak.

Oleh sebab itu, dapat dibuktikan bahawasanya dengan menyimpan adalah sangat merugikan anda. Walaubagaimanapun, kita disarankan untuk mempunyai 3 ke 6 bulan simpanan untuk tujuan simpanan kecemasan. Bila dah ada jumlah tersebut, barulah kita mulakan langkah untuk melabur.

Ditulis oleh Tuan Faiz Wahab. Boleh juga follow beliau di media sosial:

- Twitter: https://twitter.com/faizwahab

- Facebook Page: https://www.facebook.com/mr.faizwahab

- Instagram: https://www.instagram.com/_faizwahab

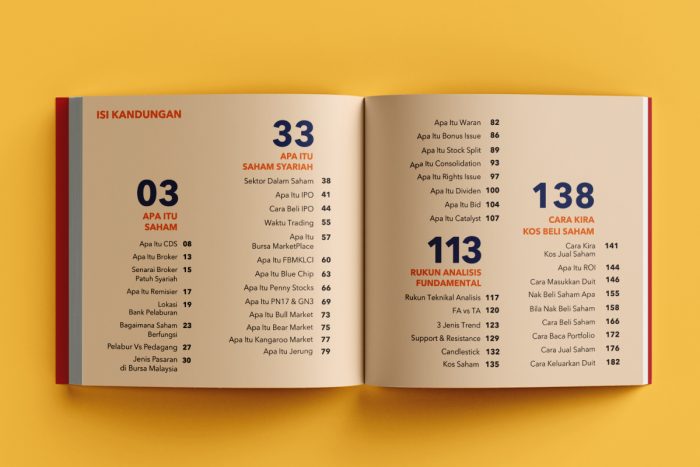

Alhamdulillah, terkini kami telah terbitkan buku ‘Malaysia Melabur Saham’.

BUKU INI WAJAR DIMILIKI OLEH MEREKA YANG BERANI BERIMPIAN !

Pastinya anda selalu terdengar atau terbaca tentang peluang menggandakan pendapatan dalam pasaran saham patuh syariah di Bursa Malaysia. Ramai yang masih berkira-kira sebab belum berani dan tak pasti.

Jika anda benar-benar berminat untuk terlibat tetapi masih belum memulakan langkah pertama, buku ini teramat sesuai.

Ianya ringkas, padat dan sarat dengan contoh-contoh berbentuk grafik.

Kenapa Kena Miliki Buku Ini?

Tak semua orang boleh belajar menerusi video, jadi boleh baca buku ini di masa lapang. Nak Google semua artikel pun memakan masa.

Anda nak mula melabur saham, tapi nak tahu dulu asasnya?

Tak dapat nak belajar secara face-to-face, jom mulakan dengan membaca buku ini.

Senang faham sebab buku ini penuh dengan gambar dan contoh-contoh.

Ditulis oleh mereka yang berpengalaman, kita sama-sama belajar sampai faham.

Miliki Buku Ini Sekarang!!

Tak semua orang boleh belajar menerusi video, jadi boleh baca buku ini di masa lapang. Nak Google semua artikel pun memakan masa. Sebab itu buku ini telah terjual lebih daripada 2,000 naskah!

Kami faham ramai nak mula melabur saham, tapi nak tahu dulu asasnya?

Tak sempat nak belajar secara face-to-face, jom mulakan dengan membaca buku ini.

Senang faham sebab buku ini penuh dengan gambar dan contoh-contoh.

Ditulis oleh mereka yang berpengalaman, kita sama-sama belajar sampai faham.

TERKINI: Miliki Buku Malaysia Melabur Saham di Shopee