Sub Topik

Apabila kita berbicara mengenai pelaburan, salah satu jenis pelaburan yang boleh kita pilih adalah bon. Bon agak selamat jika dibeli mengikut syarat-syarat yang sepatutnya.

Walau bagaimanapun, sebelum mula melabur dalam bon, kita perlu memahami bagaimana bon berfungsi dan peranannya dalam pasaran.

Bagaimana Sesuatu Bon Berfungsi?

Apabila kita membeli bon, pada dasarnya kita meminjamkan dana untuk sesebuah perniagaan, entiti atau pun kerajaan. Semua entiti tersebut memerlukan sejumlah wang yang besar untuk dipinjam bagi membolehkan mereka membuat sesuatu yang akan menjana menguntungkan atau menyediakan perkhidmatan yang baik dan berkesan dalam tempoh masa panjang.

Malangnya, kebanyakan bank tidak dapat memberi pinjaman yang terlalu besar kepada sesuatu entiti tersebut kerana sumber yang terhad. Maka, wujudlah bon yang membantu mengisi kekurangan ini. Bon biasanya datang dalam bentuk sijil.

Apabila kita beli bon, entiti yang membeli dengan kita akan berjanji untuk membayar faedah sepanjang tempoh pinjaman. Bagi bon, kadar faedah dipanggil ‘kadar kupon.’ Manakala terma-terma bon pula berbeza-beza bergantung kepada jenis, tempoh masa dan kaedah pembayaran balik ‘pinjaman’ tersebut.

Pembelian bon atau pada dasarnya, kita meminjamkan wang kepada sesebuah entiti – sama seperti apabila kita mengambil pinjaman daripada sebuah bank. Pihak bank bukan sahaja menjangka pulangan semula terhadap jumlah yang kita pinjam, tetapi juga manfaat daripada pinjaman tersebut seperti faedah atas pinjaman.

Bagi bon, kita diibaratkan seperti bank yang memberikan pinjaman.

Pelaburan dalam bon lebih menarik minat ramai pelabur kerana bon dilihat sebagai kurang berisiko dan menjanjikan pulangan dalam jumlah faedah yang ‘tetap’ sehingga tempoh matang. Apabila bon itu matang, kita akan memperolehi semula kesemua wang pelaburan.

Jenis-Jenis Bon

Terdapat empat jenis utama bon yang anda boleh beli dan salah satu cara untuk membeli bon adalah dengan menggunakan proksi. Jenis utama bon, dari yang ‘selamat’ kepada yang ‘berisiko’ adalah:

- Bon Kerajaan

Bon dengan risiko yang paling rendah dikategorikan sebagai pelaburan yang paling selamat. Kebanyakan penasihat kewangan mempertimbangkan bon kerajaan adalah antara yang paling selamat di dunia kerana kadar faedah yang sangat rendah berbanding dengan pelaburan lain.

Terdapat juga beberapa kerajaan yang mengeluarkan “bon kupon sifar,” iaitu bon yang dijual kepada pelabur pada harga diskaun berbanding nilai muka dan boleh ditebus pada nilai muka pada tarikh matang. Walau bagaimanapun, “bon kupon sifar” kebiasaannya tidak membayar faedah kepada para pelabur.

- Bon Perbandaran

Bon yang kedua dianggap paling selamat seterusnya adalah bon perbandaran. Bon ini dikeluarkan oleh pihak berkuasa tempatan ataupun majlis perbandaran. Namun, jenis bon ini masih agak kurang popular di Malaysia.

Pada tahun 2004, Majlis Perbandaran Pasir Gudang adalah entiti pertama yang memperkenalkan bon perbandaran ini di Malaysia. Bon jenis ini mempunyai manfaat yang lebih kurang sama dengan bon kerajaan.

- Bon Korporat

Apabila syarikat-syarikat korporat mempunyai penarafan kredit yang sangat baik seperti yang ditentukan oleh agensi penilaian, dan mereka memerlukan sejumlah dana untuk meneruskan operasi, maka mereka juga boleh mengeluarkan bon.

Pulangan pelaburan dalam bon korporat relatifnya menunjukkan kadar faedah yang lebih rendah daripada instrumen pasaran lain tetapi lebih tinggi berbanding bon kerajaan.

- Bon High-Yield (juga dikenali sebagai ‘junk’)

Jika kita inginkan pulangan yang lebih tinggi berbanding pelaburan bon yang lain, maka kita perlu memilih bon jenis ini. Sebelum ini dirujuk sebagai “sampah” atau “spekulatif” bon (‘junk’), kebiasaannya entiti tersebut akan membayar premium yang tinggi kepada para pelabur dan inilah risiko yang perlu ditanggung oleh para pelabur.

Selain daripada itu, pelaburan bon jenis ini tidak akan memberikan jaminan akan mendapat balik pelaburan awal apabila sudah mencapai tempoh matang.

Sukuk

Sukuk adalah nama dalam bahasa Arab bagi sijil-sijil kewangan, tetapi biasanya merujuk kepada bon dalam kewangan Islam. Oleh kerana ianya merupakan pendapatan tetap, bon yang menghasilkan riba tidak dibenarkan di dalam Islam.

Maka sistem Sukuk diwujudkan agar dapat memenuhi prinsip-prinsip pelaburan yang patuh Syariah. Bank Negara telah menjelaskan 3 ciri utama sukuk iaitu:

- Sukuk ialah perakuan atau amanah pemilikan bagi sesuatu aset atau usufruk.

- Sukuk merupakan instrumen berasaskan aset yang distrukturkan dengan mematuhi keperluan Syariah.

- Pulangan bagi sukuk terikat kepada aset yang mendasarinya. Justeru itu, sukuk perlu disokong oleh aset atau usufruk tertentu sepanjang tempoh pemegangannya.

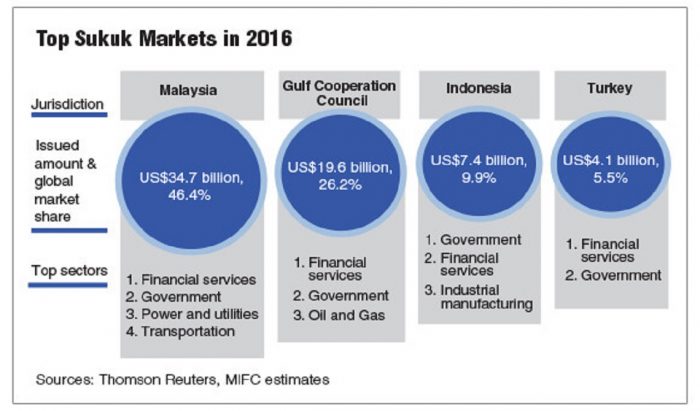

Malaysia adalah merupakan pengeluar Sukuk terbesar di dunia, dengan hampir daripada separuh pegangan pasaran.