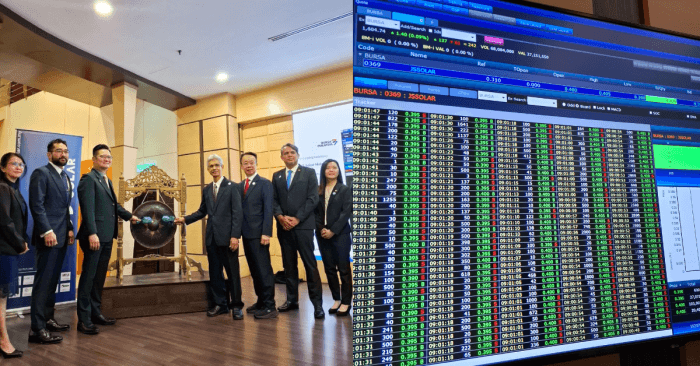

Kuala Lumpur, 23 September 2025 – Syarikat sistem fotovoltaik solar (“solar PV”), JS Solar Holding Berhad (“JS Solar”), telah berjaya membuat penampilan sulung di Pasaran ACE Bursa Malaysia Securities Berhad (“Bursa Securities”). Saham ini dikategorikan di bawah sektor tenaga dan membawa nama saham JSSOLAR, dengan kod saham 0369.

Pada loceng pembukaan, harga saham JS Solar dibuka pada 40 sen, mewakili premium sebanyak 29.03% berbanding harga terbitan 31 sen, dengan volum pembukaan sebanyak 6.98 juta saham.

Pengarah Urusan JS Solar, Encik Johnson Chai Jeun Sian (蔡振贤先生) berkata, “Penyenaraian JS Solar di Pasaran ACE Bursa Securities menandakan pencapaian penting bagi kami. Ia menyediakan asas kukuh untuk pertumbuhan dan membolehkan kami memanfaatkan landskap tenaga boleh diperbaharui yang semakin berkembang. Sebagai entiti tersenarai, kami kini berada pada kedudukan yang baik untuk memperkukuh keupayaan kami, melaksanakan lebih banyak projek, dan merebut peluang untuk mempercepatkan trajektori pertumbuhan kami.”

“Kami melihat peluang yang signifikan di hadapan, berlandaskan sasaran nasional untuk mencapai 70% tenaga boleh diperbaharui dalam campuran bekalan elektrik menjelang 2050, serta disokong oleh inisiatif kerajaan yang menggalakkan seperti LSS5+, LSS-Sabah, dan Program Tindakan Peralihan Solar Dipertingkat (“Solar ATAP”).”

“Pemacu strategik ini dijangka merangsang permintaan terhadap perkhidmatan kejuruteraan, pemerolehan, pembinaan dan pentauliahan (“EPCC”), serta mempercepatkan penerimaan teknologi maju seperti Sistem Penyimpanan Tenaga Bateri (“BESS”), yang penting dalam meningkatkan kestabilan grid dan mengoptimumkan kecekapan tenaga dalam ekosistem berkuasa solar.”

“Hasil yang diperoleh akan disalurkan untuk memperkukuh kehadiran pasaran kami dalam industri solar PV. Pada masa yang sama, kami berhasrat untuk memanfaatkan rekod prestasi kami sebagai kontraktor utama projek BESS di Kulim Hi-Tech Park untuk mengintegrasikan teknologi ini ke dalam portfolio kami, membolehkan JS Solar memanfaatkan peralihan yang semakin berkembang ke arah tenaga lestari,” tambah Encik Johnson Chai.

Daripada RM24.18 juta yang diperoleh daripada IPO, JS Solar telah memperuntukkan RM3.20 juta (13.23%) untuk yuran pengawalseliaan dan kos pengubahsuaian ibu pejabat baharu, RM12.72 juta (52.61%) untuk pembayaran semula pinjaman bank, RM1.55 juta (6.39%) untuk pengembangan perniagaan dan aktiviti pemasaran, RM2.52 juta (10.40%) untuk modal kerja, dan RM4.20 juta (17.37%) untuk perbelanjaan penyenaraian.

Dipacu oleh kemenangan projek yang lebih tinggi, JS Solar dan anak syarikatnya (“Kumpulan”) mencatatkan pertumbuhan kukuh sepanjang dua tahun kewangan yang lalu. Hasil Kumpulan merekodkan kadar pertumbuhan tahunan terkompaun (“CAGR”) sebanyak 62.93%, meningkat daripada RM70.27 juta pada tahun kewangan berakhir 31 Mac (“FYE”) 2023 kepada RM186.53 juta dalam FYE 2025. Selain itu, keuntungan selepas cukai meningkat dengan ketara daripada RM0.96 juta kepada RM8.00 juta dalam tempoh yang sama.

Kumpulan baru-baru ini mengumumkan keputusan tidak diaudit untuk suku pertama berakhir 30 Jun 2025 (“1QFYE2026”), melaporkan hasil sebanyak RM23.98 juta dan keuntungan selepas cukai (“PAT”) sebanyak RM2.07 juta. Segmen EPCC terus menjadi pemacu utama hasil, menyumbang 99.18% daripada jumlah hasil Kumpulan, diikuti oleh perkhidmatan kontrak pada 0.25% dan perkhidmatan operasi serta penyelenggaraan pada 0.57%. Sehingga 31 Julai 2025, buku pesanan belum dibilkan Kumpulan berjumlah RM39.74 juta.

TA Securities Holdings Berhad bertindak sebagai Penasihat Utama, Penaja, Penaja Jamin dan Ejen Penempatan, manakala Eco Asia Capital Advisory Sdn Bhd bertindak sebagai Penasihat Kewangan bagi urusan IPO ini.