Sub Topik

Dalam dunia pelaburan, sudah pasti kita pernah dengar orang sebut ‘High Risk High Return’. Ianya bermaksud, semakin tinggi risiko sesuatu pelaburan, maka semakin besar potensi pulangan yang kita boleh perolehi.

Sebaliknya, semakin rendah risiko pelaburan, maka potensi pulangan yang kita bakal terima juga tak setinggi mana.

Konsep ‘High Risk High Return’ mungkin dengar agak remeh dan biasa. Namun, kebanyakan pelabur tidak menyedari betapa pentingnya konsep ini.

Ada juga di kalangan pelabur yang tahu akan ‘high risk high return’ tetapi mengabaikannya. Bila pelaburan tak menjadi atau lambat untuk menuai hasil daripada pelaburan, mulalah menyalahkan keadaan.

Sedangkan diri sendiri yang tak faham konsep ini dan tahap toleransi risiko yang sanggup dihadapi.

Memahami Konsep ‘High Risk High Return‘

Secara kasar, ianya bermaksud keputusan kita sendiri dalam menentukan modal pelaburan yang akan kita laburkan. Jadi, apapun yang kita rasa berisiko, pasti akan membawa ke arah kerugian atau pun keuntungan.

Sebab itulah kita perlu membuat tindakan yang bijak bagi setiap pelaburan yang ingin kita ceburi. Jangan main cuba dan buat sahaja!

Risiko (Risk)

Risiko diertikan sebagai akibat yang boleh mendatangkan kerugian atau masalah daripada sesuatu tindakan yang kita lakukan. Dalam konteks pelaburan pula, risiko dianggap seperti kehilangan modal yang dilaburkan dalam sesuatu bisnes atau perniagaan.

Oleh itu, hasil kecil yang diperolehi di atas risiko yang besar adalah tidak setimpal dengan apa yang kita inginkan.

Suka atau tidak, risiko tetap wujud dalam mana-mana pelaburan. Mustahil untuk kita hapuskan risiko sepenuhnya.

Jelas di sini bahawa pelabur yang hebat bukan terletak pada wangnya sahaja, malah berani mengatur strategi dan mengambil risiko walau apa pun yang bakal terjadi.

Pulangan (Return)

Return pula adalah keuntungan yang diharapkan ke atas modal pelaburan yang telah dikeluarkan. Terdapat dua jenis pulangan dalam pelaburan, iaitu jangkaan (expected return) dan pulangan yang direalisasikan (realized return).

Risiko dan pulangan adalah keadaan yang dihadapi oleh pelabur ketika merancang jenis pelaburan yang bersesuaian. Secara ringkasnya, risiko mewakili keadaan yang di luar jangkaan, manakala pulangan adalah keadaan yang diharapkan.

Bila Dah Faham, Boleh Melabur Dengan Tenang

Kesimpulannya, konsep ‘High Risk High Return’ sememangnya sesuatu yang kita perlu fahami. Tanpanya, mungkin tiada siapa yang akan memperoleh keuntungan yang besar dalam pelaburan.

Sekiranya kita mahukan pulangan yang besar, maka kita perlu berani untuk mengambil risiko. Kita sendiri yang kenal diri kita sendiri, tepuk dada tanya selera.

Sumber Rujukan:

Jemput juga baca:

- Tips Ringkas Menguruskan Risiko Dalam Perdagangan Saham

- 3 Strategi Pengurusan Risiko Dalam Pelaburan Saham Yang Perlu Kita Amalkan

- Covid-19 Risiko Utama Kepada Ketidaktentuan Pasaran Global Ketika Ini

- 4 Sebab Mengapa Anak Muda Perlu Ambil Risiko Kewangan

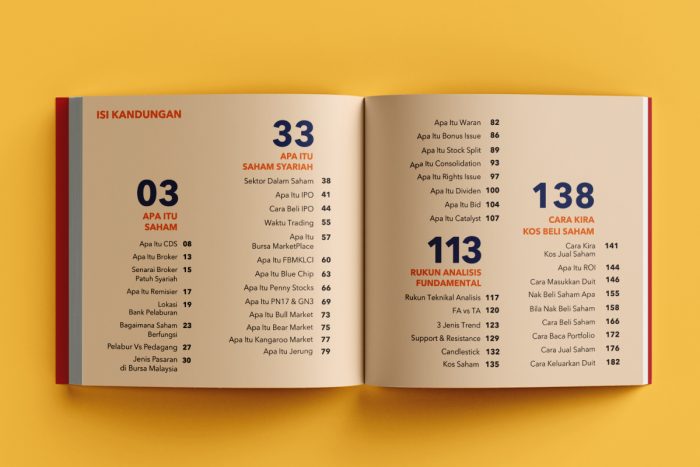

Alhamdulillah, terkini kami telah terbitkan buku ‘Malaysia Melabur Saham’.

BUKU INI WAJAR DIMILIKI OLEH MEREKA YANG BERANI BERIMPIAN !

Pastinya anda selalu terdengar atau terbaca tentang peluang menggandakan pendapatan dalam pasaran saham patuh syariah di Bursa Malaysia. Ramai yang masih berkira-kira sebab belum berani dan tak pasti.

Jika anda benar-benar berminat untuk terlibat tetapi masih belum memulakan langkah pertama, buku ini teramat sesuai.

Ianya ringkas, padat dan sarat dengan contoh-contoh berbentuk grafik.

Kenapa Kena Miliki Buku Ini?

Tak semua orang boleh belajar menerusi video, jadi boleh baca buku ini di masa lapang. Nak Google semua artikel pun memakan masa.

Anda nak mula melabur saham, tapi nak tahu dulu asasnya?

Tak dapat nak belajar secara face-to-face, jom mulakan dengan membaca buku ini.

Senang faham sebab buku ini penuh dengan gambar dan contoh-contoh.

Ditulis oleh mereka yang berpengalaman, kita sama-sama belajar sampai faham.

Miliki Buku Ini Sekarang!!

Tak semua orang boleh belajar menerusi video, jadi boleh baca buku ini di masa lapang. Nak Google semua artikel pun memakan masa. Sebab itu buku ini telah terjual lebih daripada 2,000 naskah!

Kami faham ramai nak mula melabur saham, tapi nak tahu dulu asasnya?

Tak sempat nak belajar secara face-to-face, jom mulakan dengan membaca buku ini.

Senang faham sebab buku ini penuh dengan gambar dan contoh-contoh.

Ditulis oleh mereka yang berpengalaman, kita sama-sama belajar sampai faham.

TERKINI: Miliki Buku Malaysia Melabur Saham di Shopee